Bu yazı serisinin ilk bölümünde "Uçan Buda" formasyonun forex piyasasında nasıl kazançlı bir şekilde kullanılabileceğini açıklamıştım. Bu yeni yazımda ise bu metodu nasıl daha kazançlı bir hale getirebileceğimizi izah edeceğim. Buna ek olarak, işlemlere girişte kullandığımız benzer bir yöntem ile de mukayese yapacağım ve "Uçan Buda" formasyonunun gerçekten özel bir şeyler katıp katmadığını göstereceğim.

"Uçan Buda" Formasyonunun Test Edilmesi

İşe geriye dönük test sonuçlarından başlayalım. Bu test 2002 yılından 2015 yılının sonuna kadar geçen döneme ait veriler ile yapılmıştır; yani 16 sene içerisinde yaşanan pek çok piyasa koşulu ele alınmaktadır. Ele alınan pariteler Amerikan dolarından oluşan yedi ana paritedir. Hayali işlemlerimizin gerçekleşmesi için her şeyden önce 4-saatlik grafikte "Uçan Buda" formasyonun oluşması gereklidir. Bu koşulun sağlanmasını takiben, eğer fiyatlar hem 3 ay hem de 6 ay önceki seviyeden yüksekte ise alım - tam tersi durumlarda ise satış- yaptığımızı düşünelim. Pozisyona giriş seviyemiz "Uçan Buda" çubuğunun 1 pip yukarısına yerleştirilecek emirle belirlenecektir. Zarar durdurma (stop-loss) emri ise mum grafiğinin zıt tarafına veya, eğer bir önceki çubuk onunda ötesine geçiyorsa, bir önceki çubuğun diğer tarafına yerleştirilecektir.

"Uçan Buda" ile işlem gerçekleştirirken eğer çubuk haftanın son işleminde ortaya çıktıysa pozisyon açılmamıştır ve test sonuçlarına dahil edilmemiştir. Eğer giriş seviyesine temas "Uçan Buda" formasyonunu takip eden çubukta gerçekleşmediyse pozisyon açılmamıştır ve emir kaldırılmıştır.

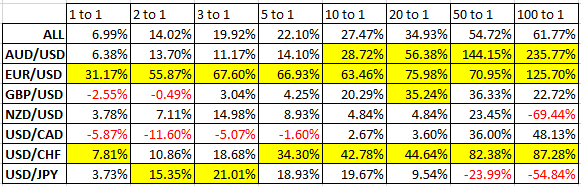

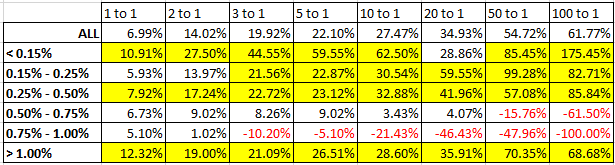

Geriye dönük testte toplamda 5307 hayali işlem gerçekleşmiştir. Bu işlemler ile ortaya çıkan hayali sonuçlar (hem toplam olarak hem de parite bazında) aşağıdaki tabloda yer almaktadır. Tablonun en tepesindeki satırda ödül/risk oranı belirtilmiştir.

Bu metodun pozitif beklentiye sahip olduğunu, yani kazancın artan ödül/riske doğru orantılı olduğunu, rahatlıkla görebilirsiniz; 1:1 ile 100:1 arasında sürekli artış gözlenmiştir.

"Uçan Buda" Formasyonunun Sonuçlarını Bir de Modifikasyonsuz İnceleyelim

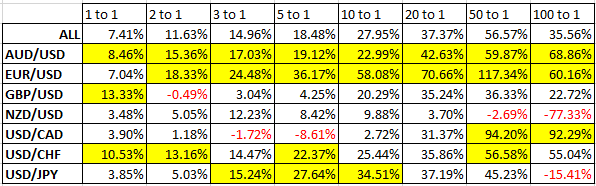

Şimdi isterseniz, yukarıdaki ile aynı ödül/risk ve pariteleri kullanmak suretiyle, başka bir işlem metodunu değerlendirelim: Uzun pozisyon açılması için: bir çubuğun kendisinden önce gelen dört çubuğa kıyasla düşük dip yapması ve onu takip eden çubukta da yukarı yönde kırılma yapması koşulu aranmıştır. Kısa pozisyon için ise yukarıdaki koşulun tam tersinin gerçekleşmesi şartı aranmıştır. Bu yöntem ile açılan pozisyon sayısı 6482 olmuştur - diğer bir deyişle "Uçan Buda"ya nazaran %20 daha az işlem yapılmıştır. Detaylı sonucu aşağıdaki tabloda net bir şekilde inceleyebilirsiniz:

Eğer toplam hanesinde yazan sonuçları karşılaştıracak olursak, "Uçan Buda" ile yapılan hayali işlemlerin diğer metoda göre biraz daha başarılığı olduğunu söyletebiliriz. Fakat yine da, her iki yöntem arasında çok büyük bir uçurum mevcut değildir. Bu iyi bir haber; neticede artık akımı kazançlı bir şekilde lehinize kullanabileceğiniz iki farklı yöntem sahibi oldunuz!.

"Uçan Buda" ve Günü Oluşturan Zaman Aralıkları

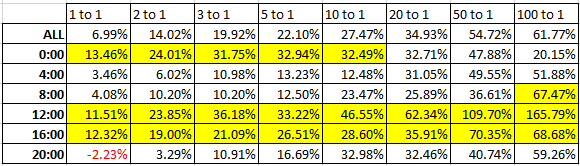

Şimdi bu sonuçları biraz daha yakından inceleyelim. "Uçan Buda" ile zaman aralıklarına göre yapılan girişler arasında bir farklılık var mı? Aşağıda belirtilen zamanlar Londra saatidir:

Görünen o ki, pozisyon açmak için en iyi zaman öncelikle Londra'da gece yarısı, öğlen vakti ve sonrasında ise 16:00 (New York piayasalarının işleme başlamasından sonraki iki saat ile çakışmaktadır).

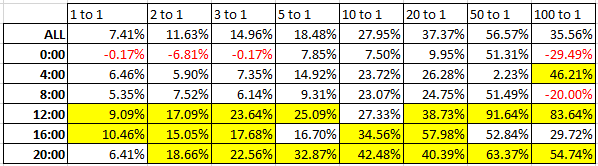

"Uçan Buda" ile yapılan işlemler hakkında kesin bir sonuca varmadan önce diğer metodun zaman aralıklarına göre girişlerde nasıl bir değişim yaşadığına da bir bakalım isterseniz:

Bu tablo bize saat 16:00'nın bu metot için de iyi bir giriş saati olduğunu göstermektedir. Diğer taraftan, gece yarısı pozisyon açmak ise hiç de akıllıca durmazken 20:00 daha iyi görünmektedir. Bunun nedeni New York kapanışından önce meydana gelebilen güçlü hareketler olabilir zira bu hareketler Londra'da gece yarısının bitiminde "Uçan Buda" formasyonlarına yol açabilmektedir.

Çubukların Boyları

"Uçan Buda" formasyonunu kullanırken günün zaman aralığını da filtreleme olarak kullanabiliriz. Burada bize yardımcı olabilecek püf noktası USD/CAD paritesi üzerindeki işlemlerin gece yarısı ile 08:00 aralığında yapılmaması gerektiğidir. Bu nokta, test ettiğimiz diğer paritelere göre göze çarpan en belirgin olanıdır. Aslında bu saat aralığının Asya seansını oluşturması ve gerek ABD'nin gerekse Kanada'nın işlem saatlerinin çok dışında kalması sonucu şaşırtıcılıktan çıkartmaktadır.

"Uçan Buda" çubuğunun boyu da filtrelemede kullanılacak bir diğer faktör olabilir; özellikle de işleme giriş noktası ile stop-loss (zarar durdurma) seviyeleri arasındaki mesafe. Neticede kazanç hedefleri ödül/risk oranı tarafından belirlenmektedir - 200 pip elde ettiğimi küçük bir çubuk, 300 pip elde ettiğimiz büyük bir çubuktan daha kazançlıdır. Giriş gerçekleşen "Uçan Buda" çubukların mesafelerinin kazançlılıklarına bir göz atalım:

Sonuçlara baktığımızda küçük boydaki çubukların oluşturdukları kombinasyonların (fiyatın %0.5'inden daha küçük boyutta olanların) toplam ortalamaya kıyasla daha kazançlı işlemler ürettikleri anlaşılmaktadır. Dikkat çeken bir diğer husus ise fiyatın %1'inden daha büyük boyutta olan çubukların da güçlü sonuçlar üretmesidir - hareketli ortalamaya geri dönen bu tip büyük çaptaki hamleler büyük olasılıkla aynı yönde devam etmeye hazır hale gelmiştir.

Sonuç

Bu makalede uzun vadeli akım takip eden başarılı bir işlem stratejisi üretmek için yeterli materyal mevcuttur. Burada önemli olan, giriş stratejisinin kendisinden ziyade, plana bağlı kalmak ve akım sürecince karşınıza çıkan her fırsatı değerlendirmektir çünkü en kritik nokta kalitesi yüksek olmasa bile size en büyük kazançları getirecek pozisyonları kaçırmamaktır.

Forex piyasasında hatırlamanız gereken şey belirli bir süre boyunca büyük bir hareket yakalayamamanızın olasılık dahilinde olduğudur. Bu yüzden, diğer kazançlı pozisyonları düzenli bir şekilde yakalamanız önem arz etmektedir. Eğer size 1000 pip kazandıracak devasa bir hareketi beklemeye kalkarsanız bir yıl boyunca hiç bir şey elde edemeyebilirsiniz.